令和6年6月から実施される定額減税ですが、「給与の支払者としてどんな事務を行えばいいの?」

「国税庁のサイトを見ても難しくてよくわからない」とお困りではありませんか。

今回、初めて実施されるものなので、分からなくて当然ですが、6月から実施しなければならないのも事実です。

この記事では、給与の支払者が定額減税を実施するためにやらなければならないことを、丁寧に詳しく解説します。

定額減税の制度について

定額減税の事務を行う前に、定額減税の内容を把握しておきましょう。

定額減税の対象者

定額減税の対象者は、次のいずれも満たしている方です。

・令和6年分の所得税の納税者である居住者

・令和6年分の所得税に係る合計所得金額が1,805万円以下

・給与収入のみであれば2,000万円以下

※所得金額調整控除を受ける方は2,015万円以下

定額減税の減税額

所得税の定額減税額は次の金額の合計です。

・本人:30,000円

・同一生計配偶者:30,000円

・扶養親族:1人につき30,000円

定額減税の合計額が納税義務者の所得税額を超える場合は、その所得税額が限度となります。

定額減税の実施時期

令和6年6月1日以後の最初に支払う給与や賞与の所得税から定額減税を実施します。

定額減税の事務のやり方

定額減税の主な業務としては、次の順で進めていきます。

・扶養親族等の確認

・定額減税額の算出

・定額減税の実施

・定額減税の記録

・定額減税の納付

・年末調整事務

対象者の把握

対象者を把握する際の基準日は令和6年6月1日です。

源泉徴収する際に、源泉徴収税額表を使用していると思いますので、その中の「甲欄」の方が対象者となります。

・源泉徴収税額表の乙欄・丙欄に適用される人

・令和6年6月2日以後に勤務することとなった人

・令和6年5月31日以前に退職した人

・令和6年5月31日以前に非居住者(出国)となった人

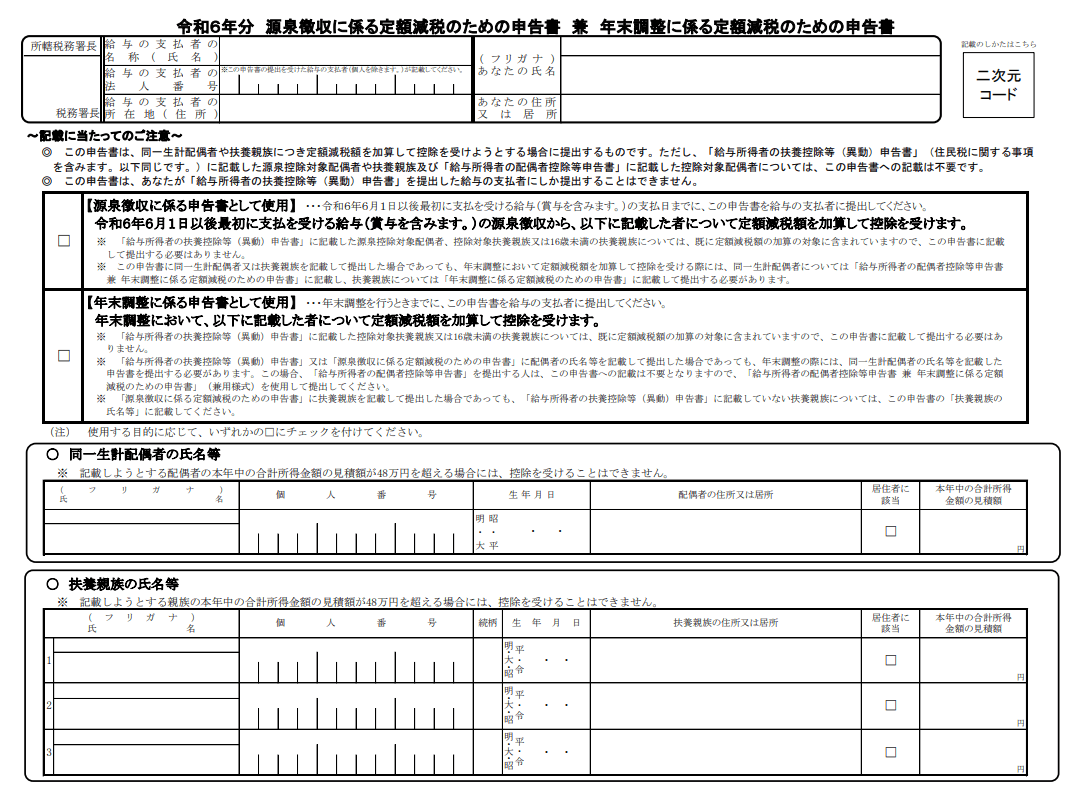

扶養親族等の確認

定額減税額の算出

扶養親族等の人数を把握すれば、定額減税額は簡単に算出できます。

3万円×(本人+扶養親族等の人数)=定額減税額

【計算例1】

本人と配偶者の場合

3万円×2人=6万円

【計算例2】

本人と配偶者と子ども2人

3万円×4人=12万円

定額減税の実施

定額減税を実施する流れを解説していきます。

定額減税は、令和6年6月1日以後に支払う給与や賞与から引いていきます。

定額減税前の源泉徴収税額を算出

「令和6年分源泉徴収税額表」を用いて源泉徴収税額を算出します。

ここは、例年と同様の方法で、源泉徴収税額を把握します。

定額減税を含めた源泉徴収税額を算出

源泉徴収税額表から算出した税額と定額減税の金額を比較し、源泉徴収税額を算出します。

定額減税額≦源泉徴収税額

この場合は、源泉徴収税額の方が大きいので、定額減税分はすべて引き切ることができます。

差額分を源泉徴収して終了となります。

・定額減税額3万円(年間)

・源泉徴収税額5万円(月額)

5万円-3万円=2万円

通常、5万円の源泉徴収をするところ定額減税分を引いて2万円の源泉徴収をすることとなります。

定額減税額≧源泉徴収税額

この場合は、定額減税額が引き切れないので、その月の源泉徴収税額は0円となり、残った定額減税分は次の給与等の支払い時に控除していきます。

【例】

・定額減税12万円(年間)

・源泉徴収税額5万円(月額)

天引きする源泉徴収税額は下表のとおりとなります。

| 月 | 6月 | 7月 | 8月 | 9月 |

| 算出した源泉徴収税額 | 5万円 | 5万円 | 5万円 | 5万円 |

| 定額減税額 | 5万円 | 5万円 | 2万円 | 0円 |

| 天引きする源泉徴収税額 | 0円 | 0円 | 3万円 | 5万円 |

均等に定額減税を割り振るわけではなく、最初の月、次の月と引けるだけ引いていきます。

各人別控除事績簿と源泉徴収簿への記入

定額減税の事務を行う際には、従業員の定額減税の金額や源泉徴収から控除した金額を管理する必要があります。

国税庁では、管理する表として「各人別控除事績簿」用意しています。

必ずこれを使わなければならないというものではないので、管理しやすい方法で管理を行いましょう。

また、源泉徴収簿の記載方法も一部変わります。

まずは、通常どおり毎月の源泉徴収税額を記載します。

その源泉徴収税額の下の欄に定額減税額(その月に控除した金額)を記載します。

給与の明細への記載

従業員へ交付する給与の支払明細書に定額減税をした金額を記載します。

定額減税額(所得税)○○円

定額減税○○円

納付

納付書で納付する際に納付金額(税額)を記載しますが、ここは定額減税後の金額を記載し、納付を行います。

年末調整事務

年末調整時の計算方法は基本的には、例年と同様です。

所得税額を算出した後に復興特別所得税として102.1%を乗じて最終的な源泉徴収税額を算出するのがこれまでの計算方法でした。

定額減税は、復興特別所得税を乗じる前に控除します。

定額減税を控除後に復興特別所得税を乗じて源泉徴収税額を算出します。

また、源泉徴収票には、摘要欄に控除した定額減税額を記載します。

具体的には、「源泉徴収時所得税減税控除済額○○円」と記載することになります。

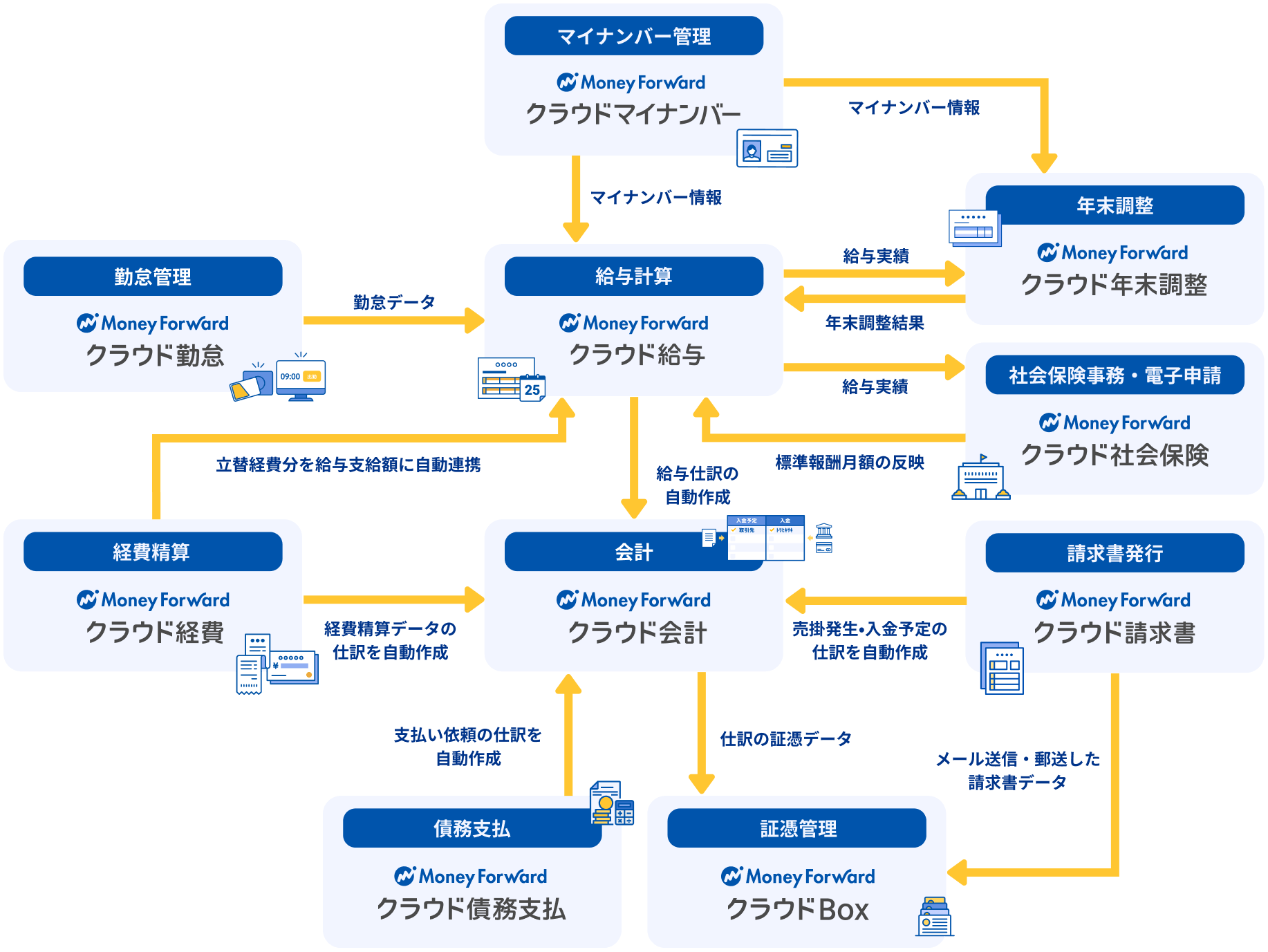

定額減税対応のおすすめソフト(システム)について

独自システムや自分で概要を把握して事務を進めて行くには、不安があったり、限界が来てしまいます。

法改正に伴う制度改正に随時対応しているシステムを使うことで、不安は解消されるでしょう。

また、今回の定額減税事務だけではなく、給与事務に関する全体的な業務全般を一括でできるシステムを選ぶことをおすすめします。

おすすめは下記の機能が使える「マネーフォワード【マネーフォワード クラウド】![]() 」です。

」です。

どうせ選ぶなら定額減税だけを行うソフト(システム)だけではなく、様々なことを網羅したシステムで業務の効率化を図ることを考えた方が良いと思います。

・控除対象者の抽出

・定額減税額の算出

・給与・賞与から所得税額の控除

・帳票の出力(給与明細などの出力)

住民税の定額減税について

所得税と同様で、同一生計配偶者・扶養親族分もそれぞれ1万円が加算されます。

定額減税分を市区町村が計算して、減税後の住民税額を7月~5月の11ヶ月で徴収することになります。

定額減税額の明記の義務化について

令和6年5月20日の党役員会で、「給与や賞与の支払時に減税の恩恵を国民に実感いただくことが重要だ。給与明細へ明記されるようにするとともに、集中的な広報などで発信を強める」と発言しました。

給与明細への明記に対する義務化は、令和6年6月1日施行の関係省令改正で行うこととされました。

この義務化が本当に実現したならば、すべての事業者が給与明細へ定額減税額の明記が必要となり、対応が迫られることとなります。

まとめ

定額減税を実施するのは令和6年6月ですが、対象者の抽出や対象人数の把握など、準備はもっと早くから始めなくてはなりません。

また、6月から定額減税を行っても、人によっては何ヶ月も減税を実施する必要があり、その管理業務も発生することを忘れてはなりません。

最後には、年末調整での定額減税の反映が必要になるなど、対応は長丁場となります。

-1-1536x864.png)

コメント