「毎年、会社から渡される年末調整の書類をなんとなく提出しているけど書き方が合っているかわからない」

「毎年書いてるけど書き方を忘れてしまった」という方がほとんどではないでしょうか?

この記事では、「給与所得者の保険料控除申告書」の書き方や書き方によって損をしないためのポイントについてわかりやすく解説します。

給与所得者の保険料控除申告書とは

この申告書は、生命保険料控除・地震保険料控除・社会保険料控除・小規模企業共済等掛金控除を受けるために提出が必要なものになります。

これらの控除は所得控除といい、この所得控除を受けることで所得税と住民税が安くなります。

保険料控除申告書を会社に提出することで、記載した各種控除を基に、会社が所得税の計算を行います。

なお、会社が所得税の計算を行うことを年末調整といいます。

つまり、この申告書を提出しないと保険料控除が適用されず、所得税と住民税が高くなってしまいますので、注意しましょう。

給与所得者の保険料控除申告書の書き方について

ここでは、各控除ごとに記載方法等を解説していきます。

生命保険料控除

生命保険料控除は1年間に支払った保険料が所得控除として認められているものです。

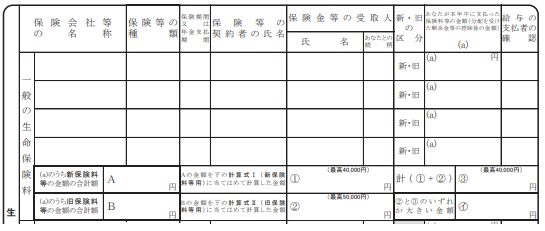

記載箇所は、下画像の赤枠部分です。

.png)

生命保険料控除は、一般の生命保険料・介護医療保険料・個人年金保険料に分けられているため、それぞれ該当するものを記載していきます。

また、一般の生命保険料と個人年金保険料は「新」と「旧」の2つの区分がありますので、実質、5種類の控除を計算していくことになります。

生命保険料控除は、各保険会社から「生命保険料控除証明書」という証明書が送られてきますので、この証明書を確認しながら記載を行います。

では、申告書に記載するものを一つずつ確認していきましょう。

保険会社等の名称

「○○生命保険」などご加入している保険会社の名前を記載します。

保険等の種類

「終身」、「定期」、「医療」、「がん」などの種類を記載します。

保険期間又は年金支払期間

「終身」、「10年」、「1年」などの期間を記載します。

保険等の契約者の氏名

保険の契約している方の氏名を記載します。

家族が契約者で自分が支払いをしている場合は、支払者が控除を受けることができます。

その場合、契約者はあくまでもご家族ですので、ご家族の氏名を記載します。

保険金等の受取人

保険金を受け取る方の氏名と契約者から見た続柄を記載します。

新・旧の区分

「新」または「旧」を〇で囲みます。

控除証明書に「新制度」、「旧制度」、「新生命保険」、「旧生命保険」などの記載がありますので、記載内容を確認して新・旧の判断を行います。

新制度・旧制度とは

新制度:平成24年(2012年)1月1日以降に契約したもの

旧制度:平成23年(2011年)12月31日以前に契約したもの

契約したタイミングにより新・旧が変わることになります。

支払った保険料等の金額

控除証明書の「証明額」や「申告額」、「払込額」などの金額を記載します。

配当金がある場合、配当金を引いた金額を記載しますので、配当金が引かれている金額の箇所を転記するようにしてください。

【証明額などの金額が一つの控除証明書に2つ記載のある場合】

控除証明書は、その年のすべての支払いが終わる前に届きます(だいたい9月頃に届きます)。

そのため、証明書を発行するまでに支払った金額と、その年すべての保険料を支払った金額の2つが記載されています。

保険の契約を辞めるなどの事由がない場合は、12月まで支払った場合の予定の金額を記載しましょう。

控除額の計算

計算は、一般の生命保険料・介護保険料・個人年金保険料の3つをそれぞれ計算し、合計します。

基本的には、申告書の記載事項を読みながら記載していけば、計算が出来るようになっています。

一般の生命保険料

一般の生命保険料は、新制度と旧制度がありますので、それぞれで計算を行います。

Aは支払った保険料のうち新制度のものの合計額を記載します。

Bは支払った保険料のうち旧制度のものの合計額を記載します。

次に各制度ごとに控除金額を計算します。

①はAの新制度の金額を申告書下の「計算式Ⅰ」を使用して控除額を計算しますが、上限額が4万円となります。

②はBの旧制度の金額を申告書下の「計算式Ⅱ」を使用して控除額を計算しますが、上限額が5万円となります。

③は①と②の合計、つまり、新制度と旧制度の控除額を合計した金額を記載しますが、上限額は4万円となります。

㋑は②と③のいずれか大きい金額を記載します。

㋑について

ここは②と③のいずれか大きい金額を記載しますが、これは何を意味するのか・・・?

②は旧制度の金額(上限5万円)

③は新制度と旧制度の合計額(上限4万円)

を記載するものになります。

これは何を意味しているかというと、旧制度で4万円を超える場合はその旧制度の控除額だけが使われていることになります。

つまり、旧制度4万円を超える場合は、新制度の生命保険料を記載する必要がありません。

考え方を変えれば、旧制度で4万円を超える控除があり、新制度の保険料もある場合、新制度の控除額は使用されないことになります。

この新制度分をご家族の方が支払いを行えばその方に控除をつけることができるので、

控除面だけを考えれば、控除として使われない保険料や控除の限度額を超える保険料は、別の方が控除を受けた方が恩恵を受けられることになります。

介護保険料

.png)

Cは支払った保険料の合計額を記載します。

㋺はCの金額を申告書下の「計算式Ⅰ」を使用して控除額を計算しますが、上限額が4万円となります。

個人年金保険料

.png)

個人年金保険料は、新制度と旧制度がありますので、それぞれで計算を行います。

計算方法は、一般の生命保険料と同様です。

Dは支払った保険料のうち新制度のものの合計額を記載します。

Eは支払った保険料のうち旧制度のものの合計額を記載します。

次に各制度ごとに控除金額を計算します。

④はDの新制度の金額を申告書下の「計算式Ⅰ」を使用して控除額を計算しますが、上限額が4万円となります。

⑤はBの旧制度の金額を申告書下の「計算式Ⅱ」を使用して控除額を計算しますが、上限額が5万円となります。

⑥は④と⑤の合計、つまり、新制度と旧制度の控除額を合計した金額を記載しますが、上限額は4万円となります。

㋩は⑤と⑥のいずれか大きい金額を記載します。

一般の生命保険料・介護保険料・個人年金保険料の合計について

.png)

最後に一般の生命保険料㋑と介護保険料㋺と個人年金保険料㋩をそれぞれ足して合計を出します。

合計値がその年の生命保険料控除となりますが、上限は12万円であるため、12万円を超える場合の控除額は12万円となります。

必要(添付)書類

生命保険会社が発行した証明書

※一般の生命保険料(旧制度)の場合で、9,000円以下の場合は添付不要です。

あわせて読みたい!

地震保険料控除

地震保険料控除は1年間に支払った保険料が所得控除として認められているものです。

※火災保険は控除の対象となりませんので、ご注意ください。

記載箇所は、下画像の茶色枠部分です。

.png)

地震保険料控除は、地震保険料控除と旧長期損害保険料の2種類あります。

旧長期損害保険料とは

平成18年(2006年)12月31日以前の長期損害保険契約などの保険料のことです。

では、申告書に記載するものを一つずつ確認していきましょう。

保険会社等の名称

「○○保険」などご加入している保険会社の名前を記載します。

保険等の種類(目的)

「地震(建物)」、「積立傷害」などを記載します。

保険期間

「10年」、「5年」などの期間を記載します。

保険等の契約者の氏名

保険の契約している方の氏名を記載します。

家族が契約者で自分が支払いをしている場合は、支払者が控除を受けることができます。

その場合、契約者はあくまでもご家族ですので、ご家族の氏名を記載します。

地震保険料又は旧長期損害保険料区分

「地震」または「旧長期」を〇で囲みます。

控除証明書に「地震」、「旧長期」と記載がありますので、記載内容を確認して地震と旧長期の判断を行います。

本年中に支払った保険料

控除証明書を確認し、「控除対象保険料」の金額を記載します。

控除額の計算

計算は、地震保険料と旧長期損害保険料の2つをそれぞれ計算し、合計します。

.png)

ⒷはⒶで記載した「地震保険料」の合計額を記載します。

ⒸはⒶで記載した「旧長期損害保険料」の合計額を記載します。

次に地震保険料控除額の計算を行います。

地震保険料控除額の左側は、

Ⓑの金額をそのまま計算式に記載しますが、上限額5万円ですので、5万円を超える場合は5万円と記載します。

【記載例】1万円なら1万円、3万5千円なら3万5千円です。

地震保険料控除額の右側は、Ⓒの金額を基に記載しますが、

Ⓒの金額が1万円以下であれば、その金額をそのまま記載します。

Ⓒの金額が1万円を超える場合は、Ⓒ×1/2+5,000円で計算された金額を記載しますが、上限は1万5,000円です。

最後に左側と右側を合計すると地震保険料控除の金額となりますが、上限は5万円です。

【計算例】

Ⓑの金額:3万円

Ⓒの金額:2万円

3万円+(20,000円×1/2+5,000円)=45,000円

45,000円が地震保険料控除額となります。

一つの控除証明書に地震保険料と旧長期損害保険料がある場合

いずれか一方しか控除として使えませんので、控除額が高くなる方を選びましょう。

必要(添付)書類

保険会社が発行した証明書

あわせて読みたい!

社会保険料控除

社会保険料控除は、健康保険料や介護保険料、国民年金保険料などが対象となり、その年に支払ったものすべてが所得控除として認められています。

※会社で天引きされている社会保険料はここには記載しません。

自分以外にかかっている保険料の支払いも対象になります。

生計を一にする親族の分をご自身で支払った場合は、自分の控除に入れることができます。

(例)大学生である子の国民年金保険料を親が払った場合には、支払いを行った親の社会保険料控除になります。

記載箇所は、下画像の青色枠部分です。

.png)

では、申告書に記載するものを一つずつ確認していきましょう。

社会保険の種類

健康保険(任意継続)、国民健康保険、後期高齢者医療保険、国民年金、国民年金基金、介護保険などの種類を記載します。

保険料支払先の名称

協会けんぽ、○○市、日本年金機構など保険料を支払った機関名を記載します。

保険料を負担することになっている人及び続柄

自分が支払うべき保険料の場合は自分の氏名、家族が支払うべき保険料は家族の名前を記載します。

また、続柄は、自分から見た続柄を記載します。

本人であれば「本人」、子どもの社会保険であれば「子」と記載します。

本年中に支払った保険料

その年で、本人が支払った保険料を記載します。

必要(添付)書類

国民年金保険料及び国民年金基金の掛金のみ、それぞれの機関が発行した証明書が必要となります。

小規模企業共済等掛金控除

小規模企業共済等掛金控除は、会社から天引きされているもの以外で対象のものがあれば記載します。

一般的な会社員であれば、対象になるのはiDeCo(小規模企業共済)がほとんどだと思います。

記載箇所は、下画像の緑色枠部分です。

.png)

対象となる箇所に支払った金額を記載します。

必要(添付)書類

それぞれの機関が発行した証明書。

まとめ

保険料控除申告書は、数種類の保険料をどう年末調整に反映させるかを記載するものです。

一つ一つ、計算方法や添付書類を確認し、記載漏れのないようにして上手に節税しましょう。

コメント