毎月給料から所得税が引かれていますが、これを12倍しても年間の所得税にはなりません。

年間の所得税の支払額は源泉徴収票の「源泉徴収税額」の欄を確認するとわかります。

なぜ、毎月引かれている所得税の金額と一致しないのか、また、源泉徴収税額の算出方法について詳しく解説します。

毎月引かれている所得税と年間の所得税が違う理由

毎月の給与明細から所得税が引かれているので、単純に12ヶ月分を合計すれば年間の所得税額になりそうですが、実はこれでは正しい所得税額は算出できません。

毎月の給与から引かれている所得税は概算であり、基本的には多めに引かれています。

お勤め先では、源泉徴収税額表に基づき、社会保険料控除後の給与等の金額と扶養親族等の数で天引きする所得税を決まています。

給与の方であれば年末調整、それ以外の方(給与所得者でもありますが)は確定申告を行うことで年間の所得税が確定します。

年末調整を会社で行っている方は12月給与で手取りが増えている方が多いと思います。これは年末調整の結果、所得税を納め過ぎていたため、所得税が戻ってきているからです。

給与明細で所得税の額がマイナスになっていませんか?

逆に、年末調整の結果、所得税が納め足りないこともあります。毎月天引きされていた所得税では足りなかったため、12月の給料から所得税が引かれてしまいます。

※年の途中で扶養している方が減ることなどにより納め足りなくなることが多いです。

源泉徴収税額の算出方法について

源泉徴収票の源泉徴収税額の算出方法について解説します。

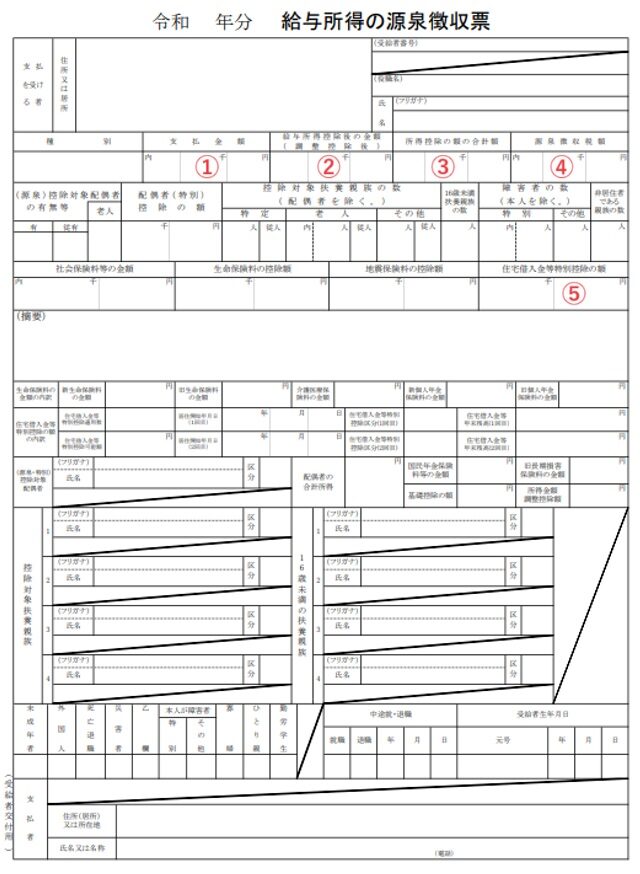

下記の源泉徴収票をご覧ください。

年間の所得税の金額である源泉徴収税額は「④」の箇所です。①~③の箇所を使い、源泉徴収税額を算出します。

①支払金額について

ここには、年間の総支給額が記載されます。

基本給や扶養手当、残業手当などの年間の支給額が記載されておりますが、交通費は非課税の所得であるため支払金額には含まれていません。

②給与所得控除後の金額

ここには、いわゆる「所得」の金額が記載されます。

給与の所得は、給与収入から給与所得控除後の金額を引いて算出します。

下記の表を用いることで、給与収入から給与所得を計算することができます。

| 給与収入額(A) | 給与所得控除後の金額 (所得) |

備考 | ||

| 1 | ~ | 550,999 | 0 | 左記の数値が所得 |

| 551,000 | ~ | 1,618,999 | (A)-550,000 | |

| 1,619,000 | ~ | 1,619,999 | 1,069,000 | 左記の数値が所得 |

| 1,620,000 | ~ | 1,621,999 | 1,070,000 | 左記の数値が所得 |

| 1,622,000 | ~ | 1,623,999 | 1,072,000 | 左記の数値が所得 |

| 1,624,000 | ~ | 1,627,999 | 1,074,000 | 左記の数値が所得 |

| 1,628,000 | ~ | 1,799,999 | (A’)×0.6+100,000 | (A’)=(A)÷4(千円未満切り捨て)×4 |

| 1,800,000 | ~ | 3,599,999 | (A’)×0.7-80,000 | (A’)=(A)÷4(千円未満切り捨て)×4 |

| 3,600,000 | ~ | 6,599,999 | (A’)×0.8-440,000 | (A’)=(A)÷4(千円未満切り捨て)×4 |

| 6,600,000 | ~ | 8,499,999 | (A)×0.9-1,100,000 | 1円未満の端数は切り捨て |

| 8,500,000 | ~ | (A)-1,950,000 | ||

【計算例①】

給与収入150万円

150万円-55万円=95万円(所得)

【計算例②】

給与収入3,333,333円

3,333,333円÷4≒833,000円

833,000円×4=3,332,000円

3,332,000円×0.7-80,000円=2,252,400円

③所得控除の額の合計額

ここは、社会保険料控除や扶養控除、生命保険料控除、基礎控除などの控除の合計額が記載されています。

ここの控除額は、源泉徴収票の各欄を基に算出されております。

例えば、社会保険料控除であればその金額がそのまま記載されており、扶養控除は扶養している人数の記載がされているのでそこから控除額を求めて③の金額に加算しています。

ここでは、③の所得控除の額の合計額がきちんと計算されている前提で話を進めていきます。

④源泉徴収税額

源泉徴収税額を求めるには、課税所得金額を算出して税率を乗じます。

課税所得金額

課税所得金額は、「②給与所得控除後の金額(所得)-③所得控除の額の合計額」を計算し、1,000円未満を切り捨てて算出します。

【計算例①】

②の金額:1,234,567円

③の金額:777,777円

1,234,567円-777,777円=456,000円(千円未満切り捨て)

【計算例②】

②の金額:3,456,789円

③の金額:1,111,111円

3,456,789円-1,111,111円=2,345,000円(千円未満切り捨て)

所得税の税率

所得税の税率は課税所得金額に応じて決定します。下記の表をご覧ください。

課税所得金額に税率を乗じて(金額によっては控除額を引いて)さらに復興特別所得税102.1%を乗じ100円未満を切り捨てると年間の所得税の金額となります。

| 課税される所得金額(課税所得金額) | 税率 | 控除額 |

| 1,000円 ~ 1,949,000円 | 5% | 0円 |

| 1,950,000円 ~ 3,299,000円 | 10% | 97,500円 |

| 3,300,000円 ~ 6,949,000円 | 20% | 427,500円 |

| 6,950,000円 ~ 8,999,000円 | 23% | 636,000円 |

| 9,000,000円 ~ 17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円 ~ 39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円 ~ | 45% | 4,796,000円 |

【計算例①】

課税所得金額:456,000円

456,000円×5%=22,800円

22,800円×102.1%=23,200円(百円未満切り捨て)

【計算例②】

課税所得金額:2,345,000円

2,345,000円×10%-97,500円=137,000円

137,000円×102.1%=139,800円(百円未満切り捨て)

所得税額について

ここまでに計算した所得税額が源泉徴収票の④源泉徴収税額に記載される金額となります。

毎月、給与から天引きされている所得税は概算で引いているので、年末調整または確定申告により調整することになります。

毎月の給与から引いていた所得税の年税額と、課税所得金額から算出した所得税額を比較したときに、天引きされていた所得税が大きければ還付、天引きされていた所得税が少なければ追徴となります。

年末調整であれば12月の給与で調整されます。

つまり、最終的な所得税を計算しなければ年間の所得税はわからないということです。

住宅ローン控除がある場合の注意点について

住宅ローン控除を年末調整で受けている方は、源泉徴収税額が住宅ローン控除を受けた後の金額が記載されていますので注意しましょう。

源泉徴収税額が0円だから所得税が発生していないと勘違いしてしまう可能性があります。

住宅ローン控除は、源泉徴収票の⑤住宅借入金等特別控除の額に記載されており、ここの⑤の金額が住宅ローン控除として控除されています。

④源泉徴収税額:0円

⑤住宅借入金等特別控除の額:6万円

所得税は6万円として計算されているが、住宅ローン控除6万円使って0円になっている状態です。

※所得税6万円とは復興特別所得税(102.1%)を乗じる前の金額です。

まとめ

年間の所得税の額は、収入(所得)が決まり、控除が決まることで初めて金額を計算することができます。12月の給料や賞与、引かれる社会保険料などが決まらないと正確な所得税額(源泉徴収税額)は算出はできません。

源泉徴収票は1月後半に貰えるところが多いですので、所得税の計算が難しい方は源泉徴収票が届くまで待ちましょう。

コメント