「セルフメディケーション税制って聞いたことあるけど、どんなものかよくわからない。」

「セルフメディケーション税制と医療費控除はどっちをした方がお得なの?」

とお悩みの方は多いと思います。

まず、セルフメディケーション税制と医療費控除はどちらか一方しか使うことができません。

セルフメディケーション税制の使い方や医療費控除とどちらを使えばお得なのかについて、詳しく解説します。

セルフメディケーション税制とは

セルフメディケーション税制とは、申告をする方が、健康の保持増進及び疾病予防への取り組みとして、一定の取り組みを行っている場合に、特定の医薬品の購入額が1万2,000円を超えた場合に、医療費控除の特例として所得控除が認められるものです。

一定の取り組みとは?

・市区町村のがん検診

・職場で受けた定期健康診断

・特定健康診査

・人間ドッグなどの各種健診(検診)

会社勤めの方で、毎年、健康診断を受けているという人は、一定の取り組みをしていることになります。

毎年、インフルエンザの予防接種をしている方も、一定の取り組みをしていることになります。

特定の医薬品とは

要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品(いわゆるスイッチOCT医薬品)で2,740品目(令和6年2月1日時点)が対象となっています。

個別の対象医薬品を知りたい方は、厚生労働省のHP、「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について」のセルフメディケーション税制対象品目一覧をご覧ください。

薬局やドラッグストアで買える医薬品で、対象となっているものはかなり多いです。

共通識別マーク(出典:日本一般用医薬品連合会)

意外と対象者が多い!?

この制度を活用して確定申告を行っている方は、私の経験上かなり少ないです。

一般的なサラリーマンであれば、健康診断を受けて1年間で1万2,000円以上の医薬品を購入していれば対象となるので、レシートを保管しておけば対象になる可能性が高いです。

薬局やドラッグストアなどで薬を買った場合はレシートを取っておくようにしましょう!

セルフメディケーション税制と医療費控除どちらを使う?

セルフメディケーション税制と医療費控除は、どちらか一方しか使うことができません。

ここでは、セルフメディケーション税制と医療費控除のどちらを使用した方が、お得になるのかをシミュレーションしてみます。

医療費控除対象額の医療費:8万円(スイッチOTC医薬品を含む)

スイッチOTC医薬品購入費:4万円

所得は200万円以上

所得が200万円を超える場合、医療費控除は10万円を超えないと医療費控除の対象となりません。この場合、医療費が8万円であるため医療費控除の対象にはなりません。

セルフメディケーション税制は1万2,000円を超えると対象となるため、4万円-1万2,000円=2万8,000円が所得控除となります。

医療費控除対象額の医療費:8万円(スイッチOTC医薬品を含む)

スイッチOTC医薬品購入費:4万円

所得は60万円

所得が200万円を超えない場合、所得に5%を乗じた額を超えた分が医療費控除の対象となります。60万円×5%=3万円

医療費8万円-3万円=5万円5万円が医療費控除(所得控除)の対象となります。

セルフメディケーション税制は1万2,000円を超えると対象となるため、4万円-1万2,000円=2万8,000円が所得控除となります。

医療費控除対象額の医療費:20万円(スイッチOTC医薬品を含む)

スイッチOTC医薬品購入費:15万円

所得は200万円

20万円-10万円=10万円が所得控除となります。

15万円-1万2,000円=13万8,000円となりますが、

セルフメディケーション税制は8万8,000円が上限となりますので、8万8,000円が所得控除額になります。

※所得200万円以上の方は10万円引いた後の金額(支払額としては18万8,000円)が8万8,000円となります。

セルフメディケーション税制の申告方法

セルフメディケーション税制は確定申告書を提出するときに併せて申請するもので、控除としては、医療費控除に該当します。

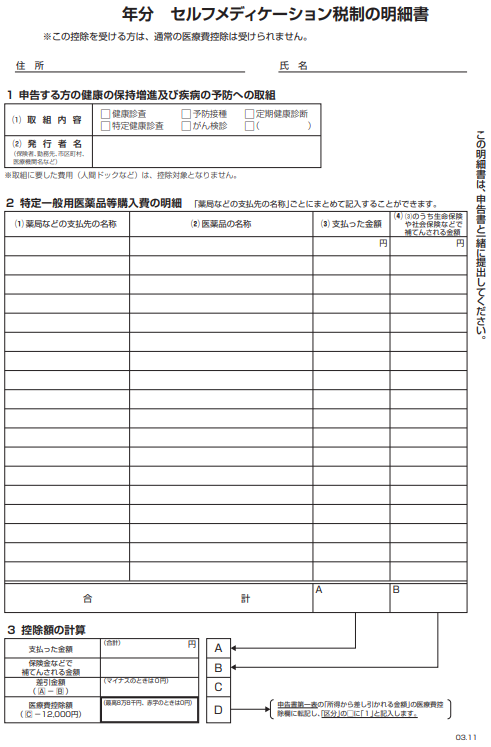

申告に必要な書類は、通常の確定申告に使用する書類と「セルフメディケーション税制の明細書」です。

確定申告に必要な主な書類

・収入のわかるもの(源泉徴収票など)

・健康保険の領収書や生命保険などの控除証明書

・マイナンバーカード(マイナンバー通知書カード&身分証明書)

・還付先の口座番号のわかるもの

・セルフメディケーション税制の明細書

セルフメディケーション税制の明細書の記載方法

「セルフメディケーションの税制の明細書」は以下をご覧ください。

1 申告する方の健康の保持増進及び疾病の予防への取組

(1)取組内容

該当する取組内容をいずれか一つにチェック(✅)します。

(2)発行者名

取り組みを行ったことを証明する機関名を記載します。

お勤め先の健康診断であれば勤務先の名称、予防接種であれば医療機関名などです。

2 特定一般用医薬品等購入費の明細

記載例は以下のとおりです。

.png)

(1)薬局などの支払先の名称

医薬品を購入した薬局などの名称を記載します。

同じ支払先で、レシートが複数ある場合まとめて記載することができます(上画像2行目参照)。

(2)医薬品の名称

購入した医薬品の名称を記載します。

同じ支払先で、複数の医薬品がある場合、並べて記載することができます(上画像2行目参照)。

(3)支払った金額

医薬品の購入金額を記載します。

複数の医薬品を並べて記載した場合、その合計額を記載します。

(4)(3)のうち生命保険や社会保険などで補てんされる金額

医薬品の購入に当たり、ご加入の生命保険や健康保険から保険金や還付金がある場合、その金額を記載します。

5年間保管が必要

次の2点は5年間保管が必要なので大切に保管しておきましょう。

一定の取り組みを行ったことを明らかにする書類

・予防接種の領収書または予防接種済証

・各種健康診断・検診の領収書または結果通知表 など

医薬品の領収書

セルフメディケーション税制の対象となる医薬品(セルフメディケーション税制の明細書に記載した医薬品)の領収書

まとめ

セルフメディケーション税制は、まだまだ浸透していないのか申告する方が少ないといった印象です。

実際、「1年間の領収書を集めてみたら対象になった!」なんてこともありますので、是非、自分が対象になるのかを確認してみてください。

特に、最近では、新型コロナウイルス感染症により、風邪薬や痛み止めなど買う機会も増えていると思いますので、セルフメディケーション税制について、検討してみてはいかがでしょうか?

コメント